(圖/shutterstock)

巴菲特 100 萬美元的賭注...

巴菲特在 2006 年的股東大會中公開提出一項挑戰,他表示他願意用 100 萬美金的賭注,來接受任何人挑選最多 10 檔避險基金的投資組合,來跟美國 S&P500 指數比較績效,獲勝的一方贏得對方的 100 萬美金,並捐給自己指定的慈善機構。

這件事情公開之後,終於有一位避險基金經理人 Ted Seides 接受了挑戰,他挑選了 5 檔避險基金挑戰巴菲特。

指數 VS 避險基金

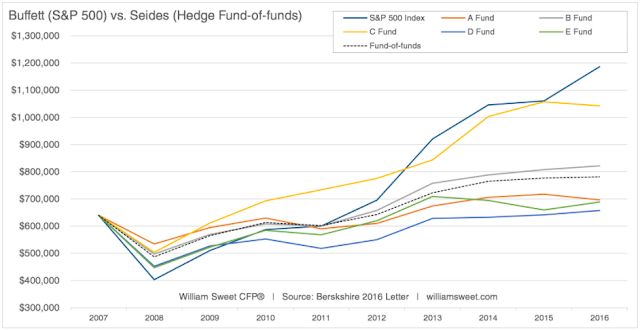

從下圖可以看到,巴菲特所挑的美國 S&P500 指數(深藍色線),一開始就碰到倒楣的金融海嘯,結果指數一開始就大幅的落後,指數到了 2011 年初終於趕上了避險基金的組合(虛線),且績效只落後其中的一檔避險基金 C Fund(黃色線),到了 2012 年中,指數的績效也超越了C Fund,自此就一路領先到現在了,到目前為止,指數創造了平均每年 7.1% 的好表現,而 Ted Seides 的避險基金組合只有每年 2.1%,即使其中表現最好的 C Fund 也只有每年 5.6%,這場賭注雖然到今年底才結束,但巴菲特應該已經是穩操勝算了!

債券績效戰勝市場!

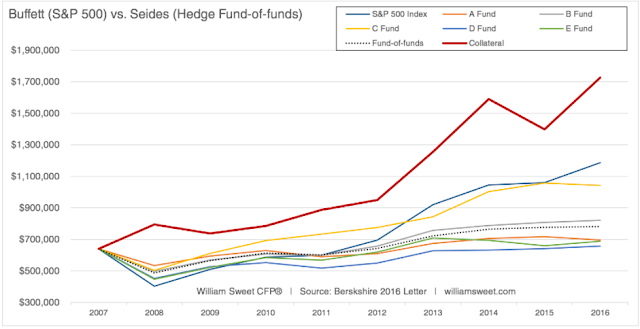

但這場賭局最有趣的看點,並不是一個簡單的指數打敗了避險基金,當初雙方在開始這場賭注的時候,為了將賭注先準備好,雙方就先各出了 50% 的資金,購買了一個 10 年後到期的零息債券(Zero Courpon Bond),該債券 10 年後的價值會剛好等於 100 萬美金。一開始這筆債券的價值大約是 64 萬美金,隨著金融海嘯之後利率不斷下降,這筆債券的價值到了 2012 年底已經到升值到了 95 萬美金,當時的市場利率已經降到 1% 以下,考量到未來幾年利率可能會上升,進而會影響到債券的價格,雙方當時就決定,將這筆債券轉成以巴菲特公司的股票來持有,結果就是這樣一個動作造成了這筆賭注金最後成了最大的贏家。

目前為止這筆賭注金已經創造了平均每年 11.6% 的報酬率(下圖紅色線),遠超過股票指數的 7.1%,還有也打敗巴菲特自己公司股票的表現,該公司股票從 2008 年初至今平均每年 2.2% 的績效,也只略高於避險基金組合!

投資非常困難,隨機性是很大的決定因素!

最後,這項賭注最大的贏家竟然是慈善機構的這筆捐款,一個中途轉換的決定就讓績效打敗了指數,當然也打敗了「聰明」的避險基金與巴菲特自己。

Ted Seides 在接受採訪的時候,感嘆的說到:「從任何角度來看,當時我們決定將賭注金從債券轉成持有巴菲特公司的股票,其實只是一個雙方簡單的想法與決定,並不是什麼經過深思熟慮的想法,但最後卻是表現的最好,這件事情告訴了我們,投資是非常困難的,即使對於最聰明與睿智的人來說都是如此,在我們的成功或失敗中,不論你喜歡或不喜歡,事實上隨機性扮演了很大的決定因素,所以大多數的時候,運氣是更重要的。」

本文由 副總裁的理財日誌 授權 原文 於此,未經授權,請勿轉載

(圖:shutterstock ;本文內容純屬參考,並非投資建議,投資前請謹慎為上)

發表

發表

我的網誌

我的網誌