華夏(1305)於12/9爆量攻上漲停,市場關注大增,今(22)日再度受投信、外資聯手大買,盤中震盪上攻,終場大漲9%收在26.2元。究竟塑化產品市況是否回溫?華夏後續營運展望為何呢?

台灣第二大聚氯乙烯(PVC)供應商

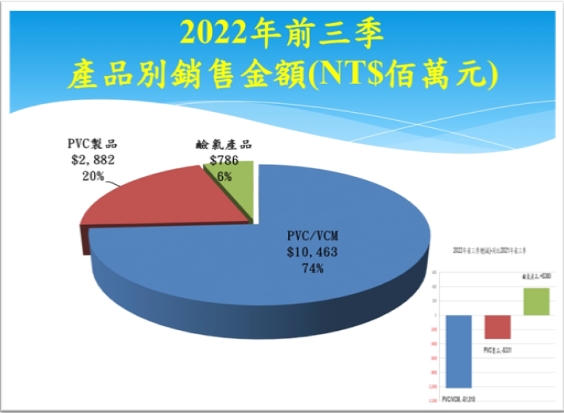

華夏隸屬台聚集團,為國內第二大的聚氯乙烯(PVC)廠商,相關營收佔今年前三季整體比重約94%。與PVC龍頭台塑(1301)相比,華夏並非一貫化供應商,上游原料如乙烯、二氯乙烷(EDC)來自中油、中東及北美,本身產品聚焦在氯乙烯(VCM)、聚氯乙烯(PVC)及下游第二、三次加工品。

資料來源:華夏

PVC報價築底回升,需求曙光已現

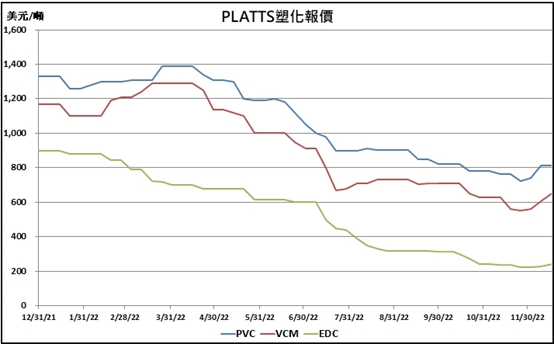

下圖為PLATTS最新塑化報價,產品上下游關係為:二氯乙烷(EDC)→氯乙烯(VCM)→聚氯乙烯(PVC)。

可以看到自11月以來,氯乙烯(VCM)報價由低點每噸550美元回升至每噸650美元,聚氯乙烯(PVC)同樣回升至每噸800美元以上,反映中國解封態度轉佳,市場對需求回溫的預期轉強,買盤轉趨積極,加上終端庫存去化成效逐漸顯現,支撐價格維持築底反彈格局。

資料來源:PLATTS,CMoney整理

華夏營運三大利多

華夏第三季因聚氯乙烯(PVC)價格快速下跌、認列存貨跌價損失,第三季本業轉為虧損,單季EPS -1.17元。

展望後市,華夏後續的營運動能來自以下三點:

- 塑化報價築底回升:隨中國防疫政策鬆綁、經濟振興政策推出,市場對下游塑化產品需求態度轉趨樂觀,備貨意願提升,支撐聚氯乙烯(PVC)、聚乙烯(VCM)等報價延續落底回升。此外華夏12月產能已回歸滿載,將壓低每單位固定成本。

- 高價原料庫存去化:華夏的二氯乙烷(EDC)須自美國輸入,原料成本為3個月前的報價,因此第三季產品價格下滑、原料成本仍高,使產品利差大幅縮窄。近期華夏的高價原料庫存已幾乎去化完畢,且產品聚氯乙烯(PVC)、氯乙烯(VCM)報價搶先原料二氯乙烷(EDC)回升,後續產品利差將持續改善,有利獲利表現。

- 市場供給轉趨緊俏:中國聚氯乙烯(PVC)產能佔全球40%,其中約8成採用高汙染的電石法,在碳中和趨勢的壓力下,中國逐步淘汰電石法改用較環保的乙烯法,短期內市場的供需缺口可能持續擴大。

產能恢復滿載,營運提前回神,股價具高殖利率護體

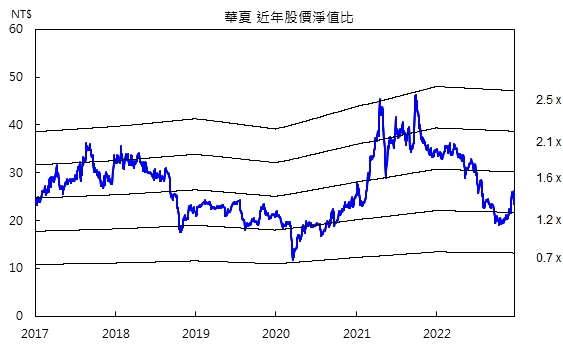

整體而言,因下游塑化產品庫存去化搶先完成,使非一貫化業者稼動率提前回升,12月起華夏已升載至產能滿載,挹注營收回溫並壓低單位固定成本。此外華夏第三季已認列庫存跌價損失,明年起將享有庫存利益;高價原料去化完畢,產品利差擴大,看好營運將在明年第一季提前回歸成長。市場預估華夏2023年EPS為1.74元,每股淨值(BVPS)18.87元,考量市場情緒轉趨樂觀、營運提前回溫,且目前殖利率高達9%,下檔具殖利率保護,本淨比有望朝1.7倍靠攏。

資料來源:籌碼K線

資料來源:CMoney

*本文章之版權屬筆者與 CMoney 全曜財經,未經許可嚴禁轉載,否則不排除訴諸法律徒徑。

*本文章所提供資訊僅供參考,並無任何推介買賣之意,投資人仍須謹慎評估,自行承擔交易風險。

發表

發表

我的網誌

我的網誌