(圖/shutterstock)

有投資人常問,

評估一家公司體質好壞,

除了依照流動比、速動比…等比率逐一分析外,

有沒有一個綜合評分的指標,

可以更簡單判斷一家公司會不會破產?

其實是有的!

紐約大學的奧特曼教授(Edward Altman),

在1968年提出了Z-score模型,

又稱為破產指數。

它利用美國破產和非破產的企業案例,

篩選出5個財務比率並給予不同的權重,

最後計算出一組綜合風險評分,

據說該比率自從推出以來,

預測準確率高達72%-80%。

對公司2年內破產的可能性進行診斷與預測

同時考量公司的償債能力、累積獲利能力、營運效率、財務結構、及資產利用效率

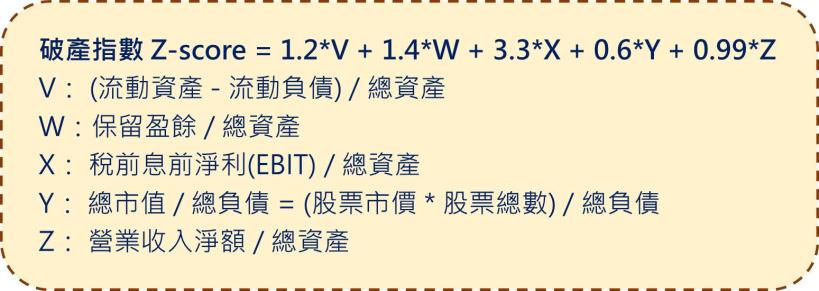

破產指數的公式如下:

V: (流動資產 - 流動負債) / 總資產

流動資產減除流動負債又稱為營運資金,

此比率代表公司變現能力和償債能力,

若營運資金越來越小,

要注意公司是不是有周轉不靈的疑慮。

W:保留盈餘 / 總資產

保留盈餘反映的是公司累計的獲利能力,

保留盈餘越高,

代表公司支付股利的能力越強。

X: 稅前息前淨利(EBIT) / 總資產

在不考慮稅負及利息的情況下,

股東和債權人投入的全部資金,

拿來購買資產後可以創造出收益的效率,

原則上比率越高,

代表公司的經營管理越有效率。

Y: 總市值 / 總負債 = (股票市價 * 股票總數) / 總負債

反映公司基本的財務結構,

可看出股東資本和債權人資本的比例關係,

比率越高,代表低風險低報酬,

也代表債權人資本受股東資本的保護程度。

Z: 營業收入淨額 / 總資產

也稱為總資產周轉率,

代表資產投入後產生收入的效率,

比率越高,

代表資產的利用效率越高。

破產指數若小於1.81,代表公司有95%機率在未來兩年內破產

原則上破產指數越大,

不代表公司就越優質穩健,

但是破產指數越小,

卻代表企業失敗破產的可能性越大,

當破產指數小於1.81,

投資人就要當心了!

▼破產指數的判斷準則:

自己動手計算破產指數

假設有一間電機公司(製造業)

其近一年財務資訊如下:

▼106年度資產負債表

▼106年度綜合損益表

該電機公司的破產指數計算如下:

V: (流動資產 - 流動負債) / 總資產 = ( 447,413 - 136,017) / 793,685 = 0.39234

W:保留盈餘 / 總資產 = -5,341,871 / 793,685 = -6.73047

X: 稅前息前淨利(EBIT) / 總資產 = 62,085 / 793,685 = 0.07822

Y: 總市值 / 總負債 = (股票市價*股票總數) / 總負債 = ($3.27*599,709) / 138,467 = 14.16257

Z: 營業收入淨額 / 總資產 = 766,185 / 793,685 = 0.96535

▼加權平均後的破產指數如下:

運用艾蜜利定存股APP,輕鬆獲得公司數據

關於財報資訊,

除了上公開資訊觀測站之外,

也可利用CMoney股市查詢。

▼公開資訊觀測站的財務資訊

▼CMoney股市的財務資訊

另一個更方便的方式,

就是下載艾蜜利定存股APP,

裡面有直接運算完成的數據,

可以省下辛苦運算的時間,

且更有效的評估企業體質。

▼艾蜜利定存股APP畫面

結論

投資股票一定要避開地雷股,

雖然破產指數可以作為判斷依據,

但使用上還是有一些限制:

(1)當初設計指數時只參考製造業公司,

營建等非製造業並不適用。

(2)此比率並未考慮景氣循環的因素,

所以每季算出來的評分落差可能會比較大。

(3)屬於落後指標,對市場變化不靈敏,

建議還是要同時了解公司基本面。

★警語:以上只是個人研究記錄,

非任何形式之投資建議,

投資前請獨立思考、審慎評估。

【歡迎加入 艾蜜莉-自由之路 臉書粉絲團】

跟著艾蜜莉一起 學習投資理財,

一起邁向 財富自由~(手刀衝)

發表

發表

我的網誌

我的網誌