(圖片來源:shutterstock)

全球 10 大 IC 設計廠中

台灣廠商竟佔了其中「3」席!

IC 設計廠在產業中扮演重要的角色

負責按照終端產品需求

來設計相關功能

並經由中下游的代工製造與封測後

形成一個又一個不同功能的「晶片」

最後執行銷售的業務

台灣的 IC 設計廠

在全球也佔有一席之地

在 2017 年的全球 10 大 IC 設計廠排名中

台灣廠商佔了其中三間

以聯發科(2454)為首

加上在不同 IC 設計領域中的領導者 – 聯詠(3034) 及 瑞昱(2379)

讓全球 IC 供應鏈能持續看到台灣廠商的身影

究竟這 3 間公目前在做什麼

又是如何成長至現在的規模呢?

趕快接著看下去!

本文將分成 4 大部分來做介紹

✔ 聯發科(2454) – 台灣第一 IC 設計廠,聚焦在 5G、AI 科技

✔ 聯詠(3034) – 大尺寸面板驅動 IC 市佔率 30%,卻面臨需求成長趨緩!

✔ 瑞昱(2379) – 網路晶片的霸主,與 BMW 聯手打造車用網路!

✔ 財務比較 – 2018 年再達高峰,淨利成長超過 20%!

讓我們繼續看下去…

【CMoney 產業研究中心】新開張

若你不想錯過產業深度好文,請 點我 加入社團!

以下正文繼續…

聯發科(2454) – 台灣第一 IC 設計廠,聚焦在 5G、AI 科技

身為台灣最大的 IC 設計廠商

聯發科(2454)的營業項目主要分成 3 大部分

行動運算、成長型產品、成熟型產品

其中以行動運算的 IC 產品為主

其佔比達到 40%

另外兩種產品則各佔 30%

從上可以看出

聯發科(2454)的產品範圍相當廣泛

從電腦資訊、消費性電子、行動通訊皆一應俱全

是全球唯一橫跨這 3 大領域的 IC 設計公司

在銷售上

聯發科(2454)以外銷為主

銷售的地點多為亞洲地區國家

佔比將近 90%

客戶以三星、Panasonic、金立等電子品牌大廠

以及 OPPP、魅族、VIVO、Sony 等手機品牌商為主

聯發科(2454)之所以能成為全球前幾名的 IC 設計大廠

在於其能快速的推出品質優良的產品

並符合客戶的需求

要取得這樣的競爭優勢

需要公司對研發部門的大量投入

而聯發科(2454)也投入了大量的資金在研發技術上

根據數據顯示

聯發科(2454)在 2017 年所投入的研發費用

在全球半導體公司中排名第 7

而研發費用佔總營收的比例更是高達 24%!

在投入研發費用前 10 名公司中的位居第 1

這也是聯發科(2454)能夠保持競爭力的原因之一

未來發展

領導科技潮流 - 聚焦 5G、AI、車用晶片

甫結束的美國 CES 展覽

聯發科(2454)的團隊也有參與其中

而在展覽中

聯發科(2454)展示出了未來公司發展的趨勢

也就是 5G、AI、車用晶片這 3 大產品

這 3 類產品也是各大 IC 設計廠的必爭之地

不僅是聯發科(2454)

就連英特爾、輝達、超微等世界大廠也紛紛推出自家的相關產品

足以代表這 3 大應用絕對是未來的趨勢

而聯發科(2454)在 CES 展覽中

宣布 5G 的數據機晶片即將進入量產

還提供了基地台及終端產品的解決方案

加上未來 5G 技術所帶來的換機潮

預計也會給聯發科(2454)注入一泉活水

在 AI 的部分

聯發科(2454)則發開專用運算的整合平台

讓各大企業都能快速的導入 AI 的運算功能

車用晶片則著重在自動駕駛的功能上

國際競爭 - 中國晶片廠分食中低階手機市場

除了來自西方大廠的競爭之外

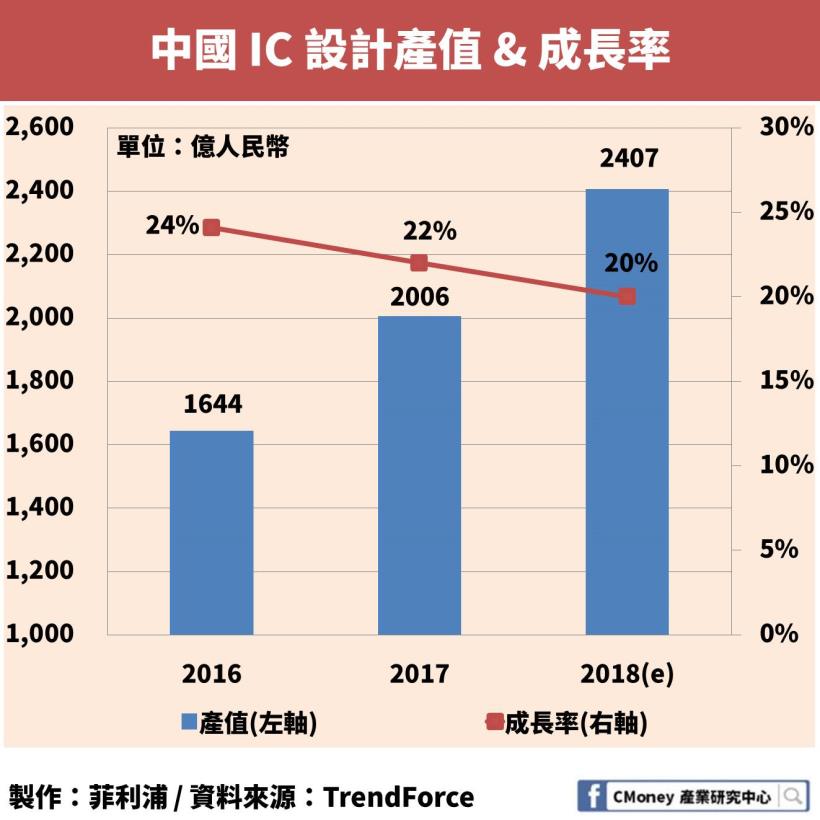

中國的 IC 設計廠在政府及內需的支持下

也在不斷的成長

近 3 年成長率也保持在 20% 以上

而由於技術上的差距

目前中國晶片廠主攻中低階手機的市場

加上原有的西方大廠

聯發科(2454)在低、中、高階手機市場都有激烈的競爭

加上目前全球智慧型手機的成長趨緩

且普及率已經相當的高

使得各大廠逐漸邁向削價競爭的型態

在售價及競爭者雙重壓力下

聯發科(2454)面臨的挑戰將相當巨大

聯詠(3034) – 大尺寸驅動 IC 市佔率 30%,卻面臨需求成長趨緩!

聯詠(3034)不僅是台灣 IC 設計的第 2 大廠

同時也在顯示器驅動 IC 設計的領域上

排名全球前三名

在電視、筆電等大尺寸顯示器的驅動 IC 產品

市占率更是高達 30%!

其營收項目以顯示器驅動 IC 產品為主

佔 2017 年營收達 65%

而在 2007 年併購其樂達後

聯詠(3034)便開始銷售系統單晶片的業務

其顯示器驅動 IC 的產品中

以 LCD 驅動 IC 為主

LCD 就是俗稱的「液晶螢幕顯示器」

大至電視、電子看板,小至智慧型手機、平板

都能看到 LCD 的身影

而 LCD 驅動 IC 的功能則負責控制 LCD 面板

並控制最後面板的光線強度與色彩

可以說是決定面板性能的關鍵角色

在銷售的部份

聯詠(3034)的客戶以亞洲地區面板廠商為主

佔了總營收的 55%

其他則是內銷外主

客戶包含國內的面板大廠友達、群創

以及國外的 Apple、三星等

未來發展

新需求,新商機 – 全螢幕手機、4K 電視需求增加,帶動營收

為了避免手機過寬及過長的問題

許多手機大廠紛紛推出全螢幕手機

包括 Apple、三星都推出不同規格的全螢幕手機

而全螢幕手機的興起

也帶動了 AMOLED 面板及其驅動 IC 的需求提升

聯詠(3034)預計在 2019 年出貨 4000 ~ 5000 萬顆的 AMOLED 驅動 IC

到 2020 年可增加至 7000 ~ 8000 萬顆

此外

消費者開始追求大尺寸、高畫質的電視螢幕

目前 4K 電視的市場滲透率已成長到了 40%!

進而帶動 OLED 面板的需求

聯詠(3034)在 2018 年第 4 季開始量產 OLED 的驅動 IC

預計能夠趕上這波成長期

驅動 IC 成長趨緩 – 面板廠廣泛運用 GOA 技術,驅動 IC 用量減少

雖然新產品的應用程度提高

但顯示器驅動 IC 的使用量成長卻逐漸趨緩

在大尺寸及小尺寸面板的驅動 IC 用量成長都同步趨緩

小尺寸面板主要因智慧型手機及平板的需求下降所導致

而大尺寸面板的部分

則是因為 GOA 技術的廣泛使用

GOA(Gate on Array) 技術使驅動 IC 能直接用於玻璃上

減少單一面板所需要的驅動 IC 數量

GOA 技術能使面板廠減少成本

也能讓面板的邊框變得更窄

雖說還有部分技術需要改進

不過仍是未來應用的趨勢

這也使得面板驅動 IC 的需求量下降

預計等到 5G 手機商轉所帶來的換機潮

以及 8K 電視的滲透率提高後

面板驅動 IC 才能夠迎來另一波高峰

瑞昱(2379) – 網路晶片的霸主,與 BMW 聯手打造車用網路!

身為台灣第 3 大的 IC 設計廠

瑞昱(2379)同時也是全球網路通訊晶片的佼佼者

在區域網路晶片的領域更是位居龍頭地位

全球市佔率高達 70%!

瑞昱(2379)的產品以網路通訊相關為主

佔了整體營收超過 60%

並應用在相當多的電子產品中

包含電腦、平板、電視、手機等

除此之外

瑞昱(2379)的產品還包含了電腦周邊應用及多媒體相關應用

分別各佔 17.5% 的營收

尤其是其設計的電腦音效晶片

被廣泛應用在 Windows 系統的電腦中

大家可以注意電腦音效卡的圖示

如果一隻藍色的螃蟹

那就代表你的音效卡是瑞昱(2379)設計的喔!

和前面兩間公司相同

瑞昱(2379)的營收地區也是以亞洲地區及台灣為主

個別佔了 51% 及 48% 的營收

亞洲地區則以中國為主

多項產品在中國都有不錯的市佔率

包括電視晶片、Wi-Fi 晶片等

主要客戶的領域也相關廣泛

從電腦、電視、筆電、平板都有

包含國內電腦大廠華碩、技嘉

以及國外的 Apple、Intel 等

未來展望

受益 5G 技術 – 取得中國 5G 網通建設標案!

瑞昱(2379)同樣參加了 2019 年 CES 展覽

並展示了5G、IoT、車用晶片等相關產品

尤其在 5G 通訊技術的領域中

瑞昱(2379)將受惠於中國 5G 商用化的風潮

中國致力於打造 5G 智慧生態

而瑞昱(2379)藉由自家的 2.5G PON(被動式光纖網路) 晶片

成功的標下中國 5G 網通建設的標案

2019 下半年將推出更新的 10G PON 晶片

預計也能夠搶下大量的市場份額

更高的售價能有助於瑞昱(2379)的營收表現

深耕車用網路晶片 – 與 BMW 推動車聯網共同標準

除了電腦的 Wi-Fi 晶片外

瑞昱(2379)也將觸手伸向了車用晶片上

在 2011 年就開始與 BMW 秘密合作

目的在於推出車用的網路晶片

並與 BMW 一同制定網路標準

未來車上可以或必須連接網路的裝置

都是瑞昱(2379)的未來商機

制定標準也能達到車聯網的目標

讓管理者透過電腦

就能夠知道所有汽車的狀況

尤其是維修業者

只要透過車上晶片連接電腦系統

就能夠知道車子的哪個部分有問題須要維修

不僅方便維修作業

還能夠減少汽車的線路配置

讓車子的重量變輕

也能更加的節省油耗量

財務表現 - 2018 年再達高峰,淨利成長超過 20%!

營收成長率

由於聯發科(2454)與另外兩間公司的營收差距頗大

因此這裡我們用成長率作為比較

下圖是這 3 間公司近 4 年的營收成長率

可以發現

營收的成長率變化相當的劇烈

以聯發科(2454)為例

前一年營收成長將近 30%

2017 年的營收成長直接掉到 -13.5%

另外兩間公司也有營收波動大的現象

從圖中可以看出

2014 年是 IC 設計產業收獲甚豐的一年

主因在於高階手機的需求大增

手機、面板、網通晶片皆因此受惠

而往後幾年成長開始趨緩

到了 2018 年

又是另一個 IC 設計的高峰!

這 3 間公司的淨利與 2017 年的相比

皆成長了不少

其原因分別在於

1.手機整體出貨量成長趨緩,但高階智慧型手機的需求正日漸提升

2.液晶顯示器近 10 年首次正成長

3.顯示器驅動 IC 的出貨量達到近年高峰

以及 5G 技術邁向商轉階段的原因

使得這 3 間公司都有受惠

毛利率

毛利率是決定公司是否有競爭優勢的一大關鍵

如何用最低的成本做出最有價值的產品

是大多數公司追求的主要目標

相較於營收

各公司在毛利率的部分則較為穩定

聯詠(3034)及瑞昱(2379)都呈現緩慢的成長

瑞昱(2379)更是維持在 43% 左右的水準

而聯發科(2454)則是自 2014 年的高蜂後

隨即一路下滑

原因可能在於手機晶片的激烈競爭

以及高階手機品牌開始自主研發晶片所導致

營業收益率

營業收益率主要用於觀察公司的營業費用佔比

營業費用包含行銷、管理、研發等

與毛利率有所不同的是

各公司的營業利益率皆逐步下滑

顯示出各公司的營業費用佔比越來越大

主要是為了維持競爭優勢及激烈的競爭

所花費的研發的費用

再加上一些併購所出現的管理成本所導致

每股盈餘(EPS)

EPS 表示公司的賺錢能力

我們將近 8 年的歷史資料拿出來看

可以發現

聯詠(3034)及瑞昱(2379)這種單一種產品佔比較高

且產品大多針對特定需求的公司

近幾年來的 EPS 處於穩定成長的趨勢

反觀聯發科(2454)

雖然始終保持超過 10 的高水準

但波動相當劇烈

其中原因可能是

手機晶片屬於紅海市場

競爭者遍及全球,例如:高通(Qualcomm)、輝達(NVIDIA)

還包含了歷史悠久的整合商,例如:英特爾(Intel)、三星(Samsung)

因此影響公司獲利的因素就很多

有時一年有搶到幾件大訂單,EPS 就會快速增加

反之則會大幅下降

稅後股東權益報酬率(ROE)

ROE 顯示出公司運用股東資本的能力

越高代表越能利用股東的資本來替公司賺錢

與上面的圖表相同

這 3 間公司在 2014 年皆有亮眼的表現

不過在 2015 年後

聯詠(3034)還保持在 17.7% 左右的水準

而瑞昱(2379)雖在 2015 年大幅下降

但之後也穩定的提升

反觀聯發科(2454)的 ROE

自從 2015 年的大幅下滑後

便一蹶不振

近兩年甚至跌破了 10%

2017 年若沒有處分股權所認列的營業外收入

估計這個數字會更加難看

若本業的獲利能力沒有得到改善

恐怕會動搖股東的信心

股利配息率

最後提一下配息率

簡單來說

就是公司會從賺的錢中拿多少回饋給股東們

可以簡單地拿來計算購買股票的殖利率

不出所料

聯詠(3034)及瑞昱(2379)處在逐年上升的趨勢

近 3 年則都維持在 80% 以上

而聯發科(2454)則正好相反

近幾年掉到 65% 以下

這數字的高低則各有各的解釋方式

個人認為聯發科(2454)在目前激烈競爭及新技術的開發下

需要較多的資金作為研發費用的支出

因此將賺到的錢保留在公司內部

也可能是預期未來有新領域的發展機會

所以預留部分資金做為準備

4大結論

1.聯發科(2454)未來著眼於 5G、AI、車用晶片!

2.聯詠(3034)的面板驅動 IC 預計將面臨 3 年的成長趨緩!

3.瑞昱(2379)與大廠合作,朝車用晶片霸主寶位邁進!

4.2018 年財務表現亮眼,2019 年能否維持將是一大考驗!

免責聲明:

此為個股分析文,並非投資進出建議!

發表

發表

我的網誌

我的網誌