【我們想讓你知道】

很多人在賣屋或繼承上才發現稅金很貴,其實這些若有提早安排,是可以節省下來,如果未來有售屋計畫的民眾,請務必詳閱以下三種稅負,看看專家的「土增稅、財產交易所得稅、房地合一稅」重點整理。

文 / Money錢

2016 年房地合一稅上路,至今已屆滿 5 年,但仍有許多售屋者無法理解應如何報稅、省稅,甚或對於自己應適用新制或舊制感到混亂。若不想付出大筆稅金,務必提早做好節稅安排。

張媽媽賣出一間房屋,出售價比買進價整整多出 200 萬元,為了申報房地合一稅,她找出買房時的稅費單據和裝潢房子的收據,想當作成本來扣抵,沒想到,送件之後,100 多萬元的裝潢費用竟被稅務人員剔除,理由是「沒有提供發票」,所以無法認列,讓張媽媽損失慘重。小李也在最近賣出爸爸贈

與的房子,由於爸爸是在 10年前買進,小李以為可以用舊制核課財產交易所得稅,能節省不少稅金,但一問之下才發現,小李受贈的時間是在 1 年半前,適用房地合一稅新制,而且因為持有期間未滿 2年,所以稅率高達 35%,讓他欲哭無淚。

像前述兩個案例一樣,對於售屋稅負有誤解的人並不在少數,而因為誤解產生的稅額差異,有可能高達數十至數百萬元,因此,提早做好節稅安排,是每個賣屋的人都一定要做的功課。

永慶房產集團契約部資深經理陳俊宏指出,售屋時需要繳交的稅負分為 3 種,包括土地增值稅、財產交易所得稅、房地合一稅,其中,土地增值稅是針對土地漲價所產生的價差課徵,而財產交易所得稅和房地合一稅則是針對售屋所得來課徵,以下分別說明 3 種稅負的計算方式和節稅方法。

土增稅

2 種自用節稅法 一生一次 vs 一生一屋

土地增值稅的稅基,也就是土地漲價總數額,是以土地移轉時的申報移轉現值減去前一次的移轉現值(或原規定地價)後乘以物價指數,再減去土地改良費用來計算,而一般用地的稅率按照土地漲價的倍數分為3 個級距,最低1 級為固定 20%,第 2、3 級的基本稅率為 30% 和 40%,若持有土地 20 年以上可再減徵,自用住宅用地稅率則為 10%。

由於土增稅的計算方式較為複雜,一般都是在售屋時由代書協助申報和完稅,因此民眾不須自行計算,但可用 2個簡單原則初步判斷土增稅高低:

①持有時間越長,土地漲價越多,土增稅越高;

②土地持分面積越大,土地漲價總數額越高,土增稅也越高。

而所謂的「自用住宅用地」有 2 種規定,分別是「一生一次」和「一生一屋」,「一生一次」顧名思義只能使用一次,而「一生一屋」則必須在使用過「一生一次」後才能使用,但沒有次數限制。只要不符合自用住宅用地規定,或不以自用住宅用地稅率申報,就統統適用一般用地稅率。

「一生一次」的面積限制為都市土地3 公畝以內、非都市土地7 公畝以內,超出的部分無法適用,而且房屋所有權人必須為土地所有權人本人、配偶或是直系親屬,同時,在簽訂售屋契約之前,土地所有權人本人、配偶或直系親屬必須在該處設有戶籍,另外,出售前1 年之內房屋不得出租或營業。

陳俊宏提供一個「一生一次」的節稅撇步,如果名下有多筆不動產,只要在同一天簽立買賣契約和同時送件,且所有不動產都符合「一生一次」相關規定,就能全部適用優惠稅率。

至於「一生一屋」條件則較為嚴格,面積限制為都市土地 1.5 公畝以內、非都市土地 3.5 公畝以內,房屋所有權人必須為土地所有權人本人、配偶或「未成年子女」,若是「成年子女」則不符規定,而且本人、配偶、未成年子女名下合計只限1 戶房產適用,同時還必須連續設籍滿6 年。另外,出售前 5 年內房屋不得出租、營業。

此外,若 2 年內重複購置自用住宅(即換屋,一買一賣),且新購房屋的土地移轉現值總額超過舊屋出售時的移轉現值總額扣除土地增值稅,

不論是先買後賣,或是先賣後買,都可以享有「重購退稅」優惠,其條件限制和「一生一次」大致相同,但「土地所有權人必須為同一人」,假如舊屋房地登記在先生名下,新屋房地登記在太太名下,就無法退稅。

陳俊宏特別提醒,申請重購退稅後,5 年內不得移轉房地、出租或變更用途,也不能將戶籍遷出,否則會被追繳已經退還的土地增值稅。

財產交易所得稅

依政府公告標準計算最省

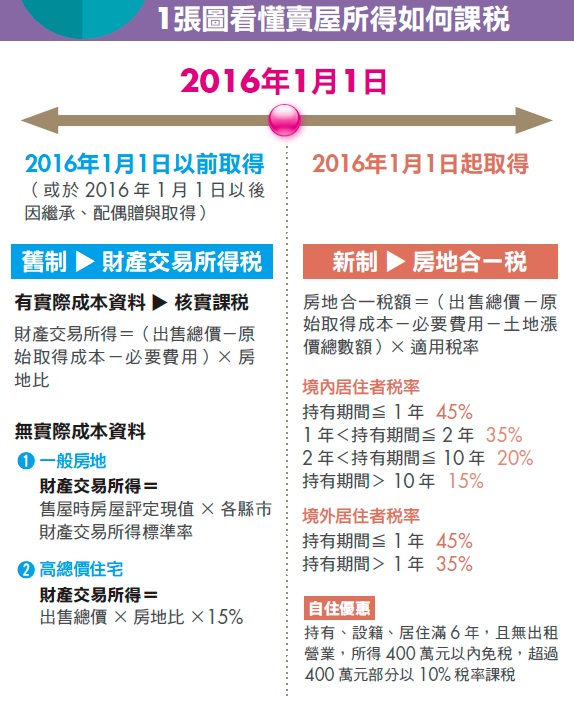

只要房屋取得時間是在 2016 年1 月1 日之前,或是在 2016 年1 月1 日以後因繼承、配偶贈與而取得房產,報稅時即可適用舊制,也就是財產交易所得稅,其計稅方式分為 3 種。

1. 核實課稅

若可提供實際的成本資料,原則上應核實申報及課稅,所得計算公式為:(出售總價-原始取得成本-必要費用)×房地比(註1),於每年5 月和綜合所得稅合併申報即可。

上述公式中的「必要費用」,包括買屋時支付的稅費、代書費、仲介費、房產過戶前向金融機構借款的利息、裝潢費,以及售屋時支付的仲介費、廣告費、清潔費、搬運費等。

陳俊宏提醒,國稅局對於裝潢費的認定頗為嚴格,首先必須提供「發票」作為憑據,實務上提供「收據」者大多不會被認列。此外,裝潢必須是固著於房屋、無法移動的,因此像是系統櫃、燈具、廚具等,都不能提列,而設計費也不屬於實際的裝潢項目,所以也不能減除。

2.依各縣市財產交易所得標準課稅

若無法提供成本資料,則是依政府公定的標準來課稅,所得計算公式為:售屋時房屋評定現值× 各縣市財產交易所得標準率。其中,「財產交易所得標準率」是由各縣市政府訂定,並於每年 1 月公告,且同一縣市的不同行政區標準率不盡相同,例如 2019 年度台中的西屯區標準率為 26%,東區及南屯區則為 20%。

由於房屋評定現值與市價相差極大,因此用第 2 種方式計算出的稅額會比核實課稅低上許多。

3.高總價住宅

另外,無法提供成本資料的高總價住宅(註2),所得計算方式又不一樣,其公式為:出售總價× 房地比×15%。如果是在2 年內重購自住房屋,一樣可以申請退還財產交易所得稅,但必須是「小換大」才能適用,亦即新購房屋總價必須高於舊屋售價,若是「大換小」則無法退稅,不過重購房屋的所有權人並不限定本人,登記在配偶名下一樣適用,退稅後的移轉和使用限制則和土地增值稅一樣。另外要注意,若出售舊屋時有損失,可在售屋後 3 年分次扣抵財產交易所得,但不得用來扣抵其他種類所得。

房地合一稅

採核實認定拉高成本有利節稅

房產只要是在 2016 年 1月 1 日之後取得,即適用房地合一稅新制,但若是因繼承或配偶贈與而取得,可放寬適用舊制。房地合一稅一律採核實課稅,也就是依照買賣契約價認定,稅額的計算公式為:(出售總價-原始取得成本-必要費用-土地漲價總數額)× 適用稅率。

若為境內居住者,按照持有期間,稅率分為 45%、35%、20%、15%,境外居住者則分為 45%、35%(詳見右圖)。若為自住者,只要持有、設籍、居住滿6 年,且無出租營業,400 萬元以內所得可免稅,超過 400 萬元部分則是以 10% 稅率課稅,而房地合一稅的自住條件和土增稅的「一生一屋」相同,因此若為第 2 屋以上,將無法適用。

另外,房地合一稅可減除的「必要費用」和財產交易所得稅相同,但若無法舉證,可直接以售價的5% 來計算成本及扣抵,對於沒有保留發票或支出費用較低的人來說會較為有利。若出售房屋時有虧損,則可以在未來 3 年扣抵房地交易所得。

在 2 年內重購自住房屋,亦可申請退還房地合一稅,若是「小換大」可全額退稅,「大換小」則可按重購價格占售屋價格的比例退稅,相較於財產交易所得稅的重購條件更為寬鬆,至於退稅後的移轉和使用限制,與土增稅、財產交易所得稅皆相同。

更多稅務相關,你可以多了解:

- 上班族 報稅必看!檢查 扣繳憑單「4 重點」國稅局:短報稅額超過 _元,就算自動補報,還是要 罰錢!

- 保險金,都得繳稅嗎?3種跟保險金有關的稅賦,節稅原來跟受益人有關

- 【真實案例】遺產繼承不只一種方法?陳伯伯過世後,子女用 2 種方式「切割」遺產,稅金竟差 63 萬!

- 【真實案例】王先生 贈與子女財產 都不到 220 萬,仍被課稅 18 萬... 未申報,還得繳罰鍰!

- 房地合一稅、遺產稅好貴,房子「送」還是「賣」給兒女好?4 種轉移方式,選錯 多付 158 萬

本文由 Money 錢 160 期 授權轉載

(圖:shutterstock / 責任編輯: BELL)

發表

發表

我的網誌

我的網誌