當景氣低迷,股市下跌時,許多人深怕像上次的金融海嘯一樣紛紛拋售手上的股票,其實如果你手上的股票是一間好公司,即使景氣再差,仍然會回到他該有的水準。要怎麼知道自己買的股票是好公司還是壞公司?重點就在流動資產!只要 6 招就能看出公司好壞!

本文大綱:

- 什麼是流動資產?

- 流動資產有哪 6 種?

流動資產

在資產負債表中,我們依照流動性 ( 變成現金能力 ) 的高低,把資產分成 1 年之內可以變成現金的流動資產以及 1 年以上才能變成現金的非流動資產。

和公司的營運密不可分

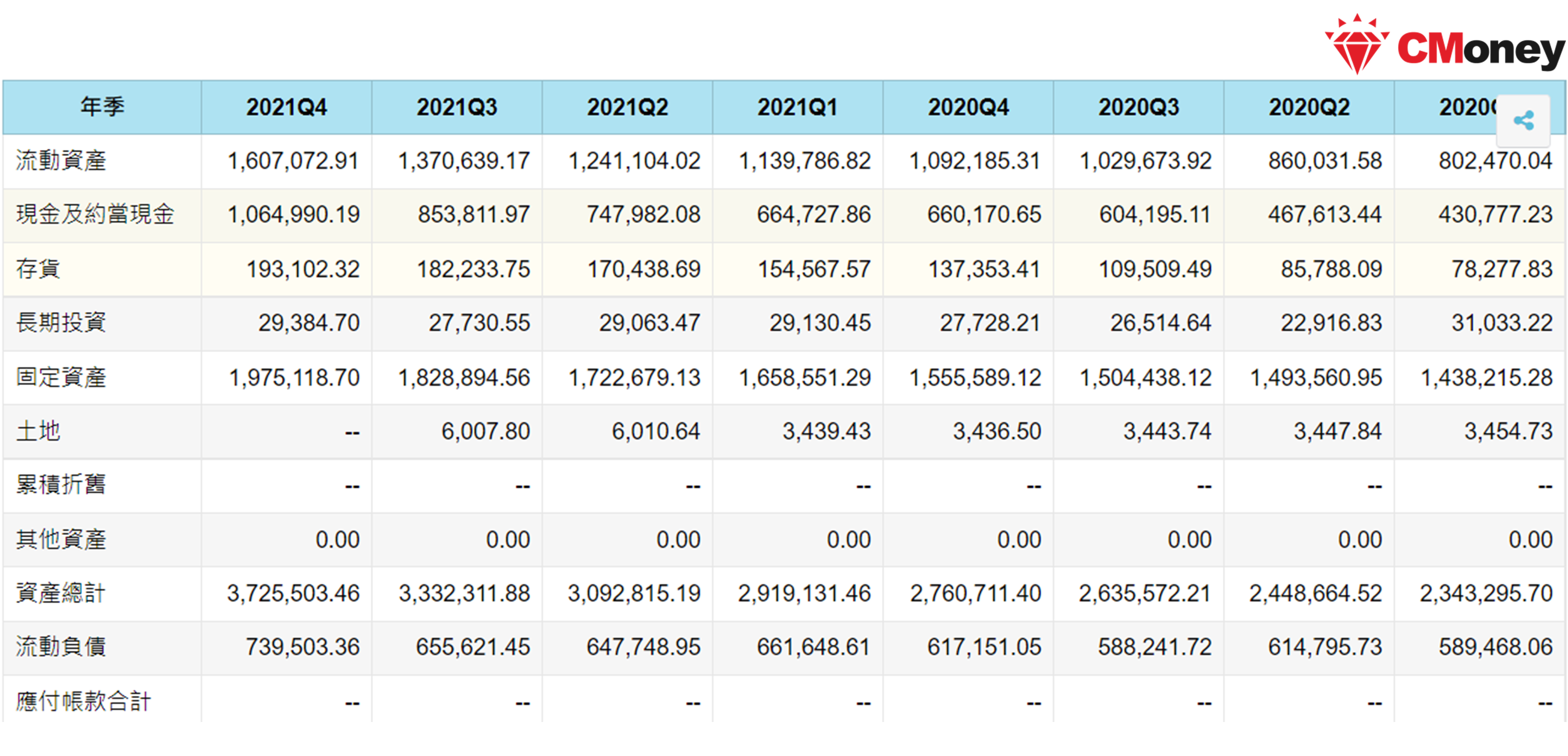

流動資產和公司的關係,就像是汽油和汽車的關係,要有流動資產帶給公司動力,公司才能夠順利的經營!那麼,流動資產要在哪裡找呢?以下是台積電(2330) 的 2021 年 Q4 的資產負債表

看起來好像有點複雜,沒關係!這章節就是要讓你輕鬆了解流動資產又區分成以下幾個會計科目:

1. 現金及約當現金

現金流動性最高,現金應該不需要多做解釋,大家比較納悶的應該是:現金跟「約當現金」差別在哪裡?

其實,約當現金的定義是「三個月內到期或清償」的國庫券、商業本票、銀行承兌匯票及附買回條件的票券等。隨時可轉換現金,也就是約當現金雖然不是現金,但是隨時可以兌現,所以流動性跟現金一樣都是最高的!

2. 流動性金融資產

即比較容易變成現金的證券,流動性金融資產包含短期要出售的證券、短線操作的投資等,這些投資的目的在於使公司資金的調度更自由。這些證券也可以透過市場隨時變現,因此流動性僅次於現金及約當現金。

3. 應收票據

應收票據就是還沒兌現的支票,有時,客人會用支票、本票或匯票來支付公司,以換取商品或勞務。這些支票通常不會馬上變成現金,而是要在到期的時間才可以拿到現金,所以流動性又比流動性金融資產差一些。

4. 應收帳款淨額

簡單來說就是客戶欠的錢,有時公司提供的商品或服務已經交給客人,然而客人會賒帳或是使用分期付款等等。這些公司應該要收到的但是卻還沒收到的錢,就是一間公司的應收帳款淨額。

這裡要特別注意一下,應收票據和應收帳款的差別:應收帳款沒有明確的單據,確保客人一定會付清,如果客人沒有如期付錢,則這筆錢就會變成企業的呆帳,而應收票據,則是已經有實際的票據在手上了。對公司而言,雖然兩者都是尚未實際收到的獲利,但是應收票據相對應收帳款更有保障。因此,應收票據的流動性會比應收帳款高。

5. 存貨

存貨就是公司還沒賣出去的商品跟放在倉庫與生產線上的原物料,例如:阿祥雞排店這個月有 100 片的雞排沒有賣出去,但是阿祥又買了 300 片雞排想要下個月來賣,因此阿祥雞排店這個月的存貨就是:100 片雞排+ 300 片雞排= 400 片雞排。

6. 預付費用

預付費用就是還沒花費就預先付出的錢。用例子說明就很容易懂:怪獸電力公司跟房東租工廠,公司年初就先付給房東一整年的租金,在付出錢的同一時間上,這筆錢就是預付費用。

預付費用可以變成現金,但是變現的過程通常會損失一定比例的金額,所以流動性比較差,不過也算是流動資產的一種!

流動資產和公司經營息息相關

從這 2 個營運關鍵來看看:

1. 看公司短期的償債能力

我們可以用流動資產,延伸算出流動比、速動比,來看公司短期的償債能力。

- 延伸閱讀:什麼是流動比、速動比?

2. 看「存貨 & 應收帳款」提防作假帳!

存貨和應收帳款可以看成公司的四肢,控制的好,現金流量充足。但有些公司會利用這 2 者誇大盈餘,如果一間公司的應收帳款與存貨長時間持續增加,營收卻不見起色 、甚至衰退損益表上可能獲利的數字很漂亮,營業現金流入卻是負值,就要小心這間公司可能在持續的作假帳。

買股票最怕遇到作假帳,今天回去就看看手上這幾間公司有沒有作假帳!

本文由 CMoney 團隊整理撰寫,未經授權請勿轉載!

( 首圖:shutterstock / 責任編輯:Andy / 更新:2022.06.02;本文內容純屬參考,並非投資建議,投資前請謹慎為上 )